De indicator die het best de gezondheidstoestand van de kapitalistische economie meet, is de winstevolutie van het ingezette kapitaal. Die winstgevendheid gaat reeds tientallen jaren achteruit. Twee fundamentele redenen zijn hiervoor verantwoordelijk : duurdere energie en een toename van de wereldschuld. De regeringen doen er echter alles aan om deze onaangename waarheden te camoufleren.

Feitelijk bestaan er verschillende vormen van kapitaal : het productieve, het onproductieve, het speculatieve, het inefficiënte, het fictieve. Er is voldoende inkt gevloeid over de verdiensten, de excessen of de perversies van het kapitalisme. In dit stuk gaan we het eerder hebben over de dalende langetermijntrend van de rentabiliteit van kapitaal.

Zoals gezegd is de winstvoet de beste gids voor de "gezondheidstoestand" van een kapitalistische economie. Het niveau en de richting van de wereldwinstmarge kunnen de toekomst van investeringen en de wereldeconomie in belangrijke mate voorspellen. Vreemd genoeg is de informatie over dit winstpercentage niet beschikbaar. De nationale - en internationale boekhoudingen zijn niet ontworpen om deze essentiële indicator te vermelden. Regeringen proberen zelfs niet om dit te berekenen. Ze praten er niet over, het is een soort taboe. Ze hebben het wél over de begroting, het concurrentievermogen, de productiviteit, de arbeidsmarkt enz.

Om de opbrengsten van het geïnvesteerde kapitaal enigszins te kunnen meten, moeten we beroep doen op onderzoekers die vele gegevens verzamelen, analyseren en presentabel maken. Een correcte maatstaf voor het winstniveau van het mondiale kapitaal moet de som zijn van al het contante en variabele kapitaal. Vervolgens dient men een schatting te maken van de volledige meerwaarde die dat kapitaal gerealiseerd heeft. Een veelomvattende opdracht die slechts door weinigen werd volbracht.

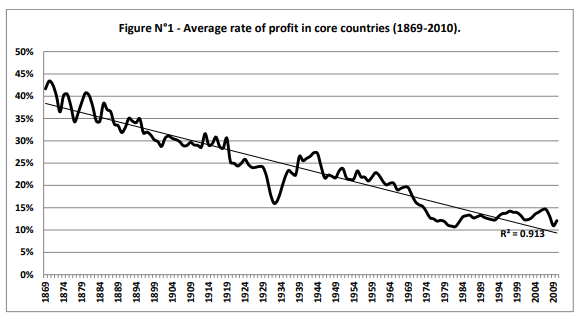

De Argentijnse econoom Esteban Maito is een van die zeldzame onderzoekers. Gebruikmakend van nationale statistieken heeft hij baanbrekend werk verricht met een methode waarbij hij de BBP (bruto binnenlands product) -gewogen nationale winstpercentages van 14 belangrijke landen meet. Voor sommige landen gaat hij terug tot het jaar 1870.

Bovenstaande grafiek van Maito bewijst de neerwaartse langetermijntendens van de gemiddelde winstgraad in de onderzochte economieën.

De eerste en belangrijkste verklaring voor dit fenomeen houdt verband met energie. Energie IS de economie. De economische groei is zeer afhankelijk van energie die voor 90% afkomstig is van fossiele brandstoffen. En meer bepaald olie is de "meesterbrandstof" want zeer essentieel voor landbouw, mijnbouw, transport en voor de aanmaak van talloze producten. Olie is ook onontbeerlijk om olie te ontginnen. Zonder olie geen moderne economie.

Gedurende lange tijd was olie op grote schaal beschikbaar en goedkoop. Producenten spreken uiteraard eerst die bronnen aan die het meeste profijt opleveren : laaghangende appels laten zich nu eenmaal het vlotst plukken. Van de eenvoudige, karikaturale prospectiemethode - met een pikhouweel - uit de albums van Lucky Luke, zijn we moeten overschakelen naar steeds duurdere en geldverslindende technieken zoals diepteboringen, fracking en het ontginnen van teerzanden.

De efficiëntie van energie kan worden gemeten aan de hand van de zogenaamde EROEI (Energy return on Energy invested). EROEI meet de verhouding tussen de verkregen energie en de hoeveelheid energie die daarvoor nodig was. Hoewel er geen consensus bestaat over de berekeningswijze, valt niet te ontkennen dat de EROEI al decennia daalt en dat hernieuwbare energie geen reële oplossing biedt.

De meest toegankelijke energiebronnen zijn reeds aangeboord. Volgens verschillende waarnemers is de oliepiek reeds overschreden of zal die binnen korte tijd bereikt worden : lees hier, hier, hier en hier. De inventieve krachttoeren om moeilijk bereikbare bronnen leeg te halen vragen steeds meer energie, kapitaal en schuldfinanciering. Met verzwakkende winstniveaus als gevolg. De mondiale groei stagneerde trouwens reeds voor het uitbreken van de coronacrisis.

Een grote en constante aanvoer van goedkope fossiele brandstoffen is noodzakelijk om de wereldeconomie te voeden. Omgekeerd is er veel investeringskaptaal nodig om een steeds meer haperende energiesector gaande te houden. Er is een onderlinge afhankelijkheid ontstaan en wel met versterkende feedbackeffecten.

Vraag: hoe hebben beleidsbepalers de krimpende beschikbaarheid aan goedkope olie gecompenseerd ? Antwoord : door onophoudelijk schulden aan te gaan. Een van de basiskenmerken van schuld is haar tijd verplaatsende functie : het aangaan van schuld laat toe om toekomstige welvaart vandaag reeds te verwerven. Vandaag echter worden schulden niet meer gefinancierd door het spaargeld - een goede en conservatieve strategie - maar door de creatie van krediet.

Verscheidene analisten wijzen al jaren op de onhoudbaarheid van de globale schuld : lees hier, hier en hier. De schuldenpiramide, die gestimuleerd wordt door het jarenlange lagerentebeleid van de centrale banken, vertraagt op korte termijn de dalende winstgevendheid, maar is op langere termijn nefast.

In vorige artikels hebben we reeds gewezen op het fenomeen van kapitaalafbraak (zie stukje 'Ongeziene kapitaalafbraak') en hoe de productiviteit van schulden in de loop der jaren is teruggevallen. Een financieel-economische crisis heeft o.a. als effect dat verkeerd aangewend kapitaal (denk aan zombiebedrijven) kan verdwijnen. De weigering door de beslissingsnemers om een beperkte crisis toe te laten, houdt onproductief, inefficiënt kapitaal in stand en versterkt de verslechtering van haar winstmarge.

Die voortschrijdende erosie vereist een beleid dat de financiële economie begunstigt en de reële economie (de handel in reële goederen en diensten) eerder benadeelt. We kunnen vaststellen dat de overheden steeds de volgende maatregelen treffen :

- het verminderen van de kapitaalkosten door aanhoudend de rentes naar beneden te manipuleren

- het stimuleren van financiële activa door het toepassen van lage rentevoeten en kwantitatieve verruiming; zo bevordert men de creatie van fictieve financiële producten (derivaten)

- het afbouwen van de belasting op ondernemingswinsten

- het toepassen van neerwaartse druk op de lonen: daardoor neemt het gewicht van de factor kapitaal tegenover de factor arbeid onophoudelijk toe (zie onderstaande grafiek)

&&&

Gefundeerd onderzoek wijst op de neerwaartse langetermijntrend van het winstniveau van het kapitalisme. De wereldeconomie botst namelijk zowel tegen energetische - als financiële limieten aan. Niet alleen vertellen overheden ons hierover niets, ze voeren een politiek die de reële economie schaadt.

Vond je dit een interessant stuk ? Hou je dan niet tegen om het te delen. Bij voorbaat dank !

Geen opmerkingen:

Een reactie posten